Kreditrechner für Immobilien – kostenloses Tool

Veröffentlicht · Aktualisiert

Heute soll es mal weniger um fachliche Gegebenheiten gehen. Vielmehr möchte ich dir eine Möglichkeit näher bringen, wie du dir aktuelle Informationen zu Finanzierungsbedingungen holst oder du für dich eine optimale Finanzierungsstruktur simulieren kannst und das mit einem kostenlosen Kreditrechner für Immobilien aus dem Netz. Ich stelle dir ein kostenloses Tool von einer Website vor, womit du Zinsen und mögliche Finanzierung immer im Blick haben kannst.

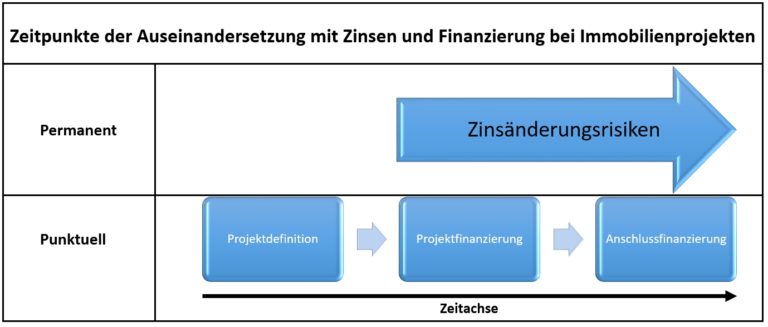

Die Finanzierung ist eines der wesentlichen Bestandteile hinsichtlich Immobilieninvestments. Dabei betrachtest du eigentlich ständig, wie sich die Zinsen am Markt verhalten, um evtl. Zinsänderungsrisiken bspw. über ein Foward-Darlehen zu steuern. Weiterhin gibt es aus meiner Sicht drei Zeitpunkte, wann du definitiv in Gedanken um die Finanzierung bist. Einer davon ist, wenn du dir die Frage stellst, was ist für dich Überhaupt machbar hinsichtlich

- Eigenkapital-/ Fremdkapitalhöhe

- Zinshöhe

- Monatliche Tilgungsrate

- Restschuld nach Sollzinsbindung

Du steckst quasi in der Projektdefinition. Ein anderer Zeitpunkt ist dann, wenn es um das Realisieren/Umsetzen deines Projektes geht. Sei es Bau oder Kauf von Bestand. Dann brauchst du einen starken Finanzierungspartner. Zu guter Letzt ist ein Finanzierungspartner natürlich nötig, wenn es um die Anschlussfinanzierung geht.

In vielen Themen ist aber nicht immer gleich der Kauf von teuren Tools oder der Weg zur Bank nötig. Ganz im Gegenteil, für viele meiner Projekte bin ich nur noch zur Bank für eine Unterschrift und einen netten Plausch. Aber selbst die Unterschrift auf den Verträgen wäre theoretisch per Postweg möglich. Und so entstanden Finanzierungsspezialisten und –vermittler und deren Tools. Eine dieser schönen Tools kommt vom Anbieter Baufi24.de. Sicherlich für den ein oder anderen Leser auf meiner Website schon bekannt, denn ich nutze die Tools ebenfalls auf der Website, um euch über die Kreditzinsen am Markt zu informieren. Gern könnt ihr dazu hier nochmal vorbei schauen.

Angebotene und kostenlose Tools rund um die Finanzierung

| Baufinanzierungs-/ Kredit-/ Darlehens-/ Tilgungs-/ Zins-/ Annuitäten-/ Baukredit-/ Bauzins-/ Finanzierungs-/ Hypothekenrechner | Hier gibt es viele Nennungen, jedoch handelt es sich um ein und denselben Rechner. Macht ja anders auch nicht wirklich Sinn, da der Output des Rechners immer der gleiche ist. Ich denke, das hat einfach nur einen suchmaschinenoptimierten Hintergrund. |

| Budget-/ Machbarkeitsrechner | Was kann ich mir leisten? Sehr gut für die grobe Richtungsstellung einer deiner Projektideen. |

| Angebotsvergleichsrechner | Zwei Kredite miteinander vergleichen. In den meisten Fällen nach Angebotserhalt der ersten Bank zur Projektfinanzierung oder eben für die Anschlussfinanzierung relevant |

Nachfolgend gehe ich nun auf den Finanzierungsrechner ein und führe dich mal durch. Was ich gut finde und was du aber auch nicht von dem Rechner erwarten kannst, dass fasse ich am Ende nochmal kurz zusammen.

Kostenloses Tool im Test – Der Kreditrechner für Immobilien

Schritt 1: Vorhaben/Daten eingeben

Im ersten Schritt muss natürlich eingegeben werden, ob es sich um

- Das selber bewohnen bzw. vermieten dreht bzw.

- Neubau oder Kauf eines Bestandobjektes,

- Mehrfamilienhaus/Eigentumswohnung/Einfamilienhaus oder Grundstück handelt

Ob du aber selbst bewohnen oder vermieten auswählst, macht zumindest in meinen Versuchen keinen Unterschied im Zinssatz. Ich weiß aber aus der Praxis, dass Banken hier durchaus einen Risikoaufschlag vornehmen (bis zu 1 %), wenn es um die Vermietung geht. Auch ist es schwerer einen Kredit zu bekommen als wenn du selbst in das Kaufobjekt einziehst. Wenn du also realistisch bei Vermietung kalkulieren willst, dann solltest du evtl. nochmal einen kleinen Aufschlag in den Zins packen. Anpassungen dazu machst du dann unter Punkt 2 des Kalkulators.

Gleiches habe ich festgestellt bei Neubau oder Bestand. Auch hier hat die Einstellung keine Auswirkung auf die Zins- und Tilgungshöhe. Da ich im Neubau aber weniger aktiv bin, habe ich hier auch keine Referenz. Die Logik würde aber schlussfolgern, das bei einer Bestandsimmobilie gern mit einer geringeren Beleihung von Bankenseite ausgegangen wird. Im Bestand kannst du mit rund 80 % des Marktwertes rechnen, was die Bank dir an Beleihung zur Verfügung stellt. Bei gutes bis sehr guter Bonität vllt. auch etwas mehr, hier kommt es auch mal auf dein gesamtes Immobilienportfolio an.

Nun, auch der Punkt 3, die Objektart, ist anscheinend irrelevant. Ob und in wie weit das auf den Zinssatz bei der Bank Auswirkungen hat, ist aus meiner Sicht bisher schwer auszumachen und Referenzwerte liegen mir hier nicht vor.

Was aber eine Auswirkung hat, ist der Berufsstand. In meinem Beispiel wurden 0,14 % höhere Zinsen verlangt, wenn ich Selbständig bzw. Freiberufler eingegeben habe. Das ist auch durchaus plausibel. Hier ist aber wiederum eher die Frage, ob du überhaupt einen Kredit bekommst. Bspw. musst du mindestens 2 bis 3 Jahre erfolgreich Selbständig gewesen sein, um die Kreditwürdigkeit durch die Bank zu genießen.

Weiterhin ist einzugeben die Postleitzahl, damit die Nebenkosten korrekt ermittelt werden. Auch dies hat aber in meinem Test keine Besser-/Schlechterstellung hinsichtlich Zinssatz ausgemacht. Nun ja, auch hier kann ich sagen, dass es durchaus Differenzen im Zinssatz gibt, je nachdem, wie Attraktiv die Bank die Lage der Stadt findet bzw. wie das Kredit-Bestands-Portfolio der Bank ist. Aber für eine erste Kalkulation ist dieser Rechner durchaus interessant.

Schritt 2 und 3: Einstellungen des Darlehens individualisieren

Sehr schön finde ich, dass du nun unterschiedliche Szenarien simulieren kannst und sofort anhand des Output erkennst, was die Ergebnisse daraus sind.

Zum Einen kannst du den Wert der Immobilie und den dazu möglichen Darlehensbetrag additiv einstellen. Es erfolgt so zu sagen eine mögliche Simulation des Beleihungswertes. Ist dir der Wert der Immobilie nicht bekannt, dann nimm für eine erste Orientierung den Kaufpreis als Wert der Immobilie und für den Darlehensbetrag 80 % – 100 % des Kaufpreises. Die Bank wird dies eh individuell einschätzen.

Im nächsten Schritt stellst du die Sollzinsbindung ein. In der Regel zwischen 10 und 20 Jahre. Beachte aber meinen Tipp aus einem anderen Artikel, wenn die Zinsen steigen, dann versuche eine möglichst lange Zinsbindung zu vereinbaren, um so das Zinsänderungsrisiko besser im Griff zu haben. Keine bis geringe Zinsbindungsdauer ist nötig, wenn die Zinsen prinzipiell sinken.

Wie oben erwähnt, kannst du dann nochmals den Sollzinssatz anpassen, da, wie oben beschrieben, bspw. der Vermietungsaspekt keine Auswirkung auf einen höheren Zinssatz hat, aber dennoch haben müsste.

Im 3. Schritt kannst du dann den Tilgungssatz einstellen. Es ist sogar möglich, einen endfälligen Kredit darzustellen, also wo die Tilgung am Ende der Laufzeit vorgenommen wird.

Aufgrund des parallel ausgegebenen Ergebnisses kannst du so wunderbar kalkulieren, wie viel Tilgung du dir leisten könntest, nachdem du von deiner Kaltmiete sowohl Verwaltungskosten, Instandhaltung und Zinsen abgezogen hast. Der Betrag, der übrig bleibt, den kannst du als Tilgung einstellen. Er sollte aber, wenn möglich, nicht unter 2 % sein. Das erscheint dann als unrealistisch und in den meisten Fällen nicht umsetzbar. (ausgenommen endfälliges Darlehen). Auch nachteilig ist, ob diese Tilgung auch nach Steuern aufgebracht werden kann, da ja dein Investment in Summe mindestens jedes Jahr auf plus/minus Null kommen sollte.

Schritt 4: Sondertilgung simulieren

Im letzten Punkt kannst du nun noch optional die Sondertilgung simulieren. Jedoch erachte ich es als ziemlich schwierig, wenn auch hier bei vermieteten Immobilien aus dieser Berechnung nicht bekannt ist, was nach Steuern denn als Sondertilgung eingesetzt werden könnte. Ganz im Gegenteil zur Selbstnutzung. Hier sollte der Kredit so schnell wie möglich abgezahlt werden. Das bedeutet, alle nötigen und freien Mittel nach Abzug einer Reserve in die Tilgung/Sondertilgung zu setzen.

Kreditrechner für Immobilien: Vor- und Nachteile auf einen Blick

Vorteile | Nachteile |

– Einfacher und guter Überblick über die aktuelle Marktsituation hinsichtlich Kreditbedingungen – Sehr gut für erste Berechnungen und schöner Überblick der Immobilienfinanzierung zusammengefasst bei baufi24.de – Schnelle Simulation der Machbarkeit – Vereinfachte Darstellung des Zinsänderungsrisikos o Mit Simulation einer Anschlussfinanzierung auf die erste aufgesetzte Rechnung wäre eine genauere Darstellung möglich – Auszug eines Tilgungsplanes möglich – Anschließende Finanzierungsanfrage nach Eingaben möglich | – Keine vollumfängliche und individuelle abgestimmte realistische Zinsdarstellung wie bspw. Unterscheidung Vermietung/ Eigennutzen oder Bonität – Keine volle Transparenz für die Möglichkeiten auf o Tilgung nach Steuern o Sondertilgung nach Steuern – Vereinfachte Darstellung Zinsänderungsrisiko o keine Simulation mit neuen Zins-/ Tilgungssätzen in Kombination möglich (es wird mit Eingangszinssatz gerechnet) o Dies kann nur mit einer zweiten Rechnung, welche auf die erste aufsetzt, simuliert werden – ist eher sehr aufwendig |

Fazit

Die Tools machen durchaus Sinn und sind schön umgesetzt. Für die reine Betrachtung und Simulation von Machbarkeit und Finanzierung immer einen Besuch wert. Auch wenn es um Projektumsetzung einer Immobilienfinanzierung geht, kann dann die Vermittlung aktiv über die Website angesteuert werden. Für eine vollumfängliche Betrachtung mit Mieteinnahmen, laufenden Nebenkosten, Steuern usw. wirst du aber um ein gutes Kalkulationstool oder eine eigene Kreation per Excel nicht herumkommen. Letztendlich ist das aber auch nicht die Zielsetzung von Baufi24.de. Die Ergebnisse und Informationen sind sehr gut geeignet, um die Daten im Anschluss bspw. in meinen kostenlosen Immobilienrechner einzupflegen.