ETF oder Immobilien – 2. Alternative für Direktinvestition

Veröffentlicht · Aktualisiert

Klar habe ich schon hier und da die Vor-/Nachteile von ETF- als auch Immobilieninvestitionen aufgezeigt. Auch habe ich die Frage mal beantwortet, wie du trotzdem am Immobiliengeschäft teilnehmen kannst ohne darin direkt investiert zu sein, damit meine ich Crowdinvesting.

Den Titel dieses Artikels stelle ich bewusst, denn die Frage ist, warum nicht ETF und Immobilien als ein Investitionsvehikel verknüpfen. Damit steht neben dem Crowdinvesting eine zweite Möglichkeit zur Verfügung, um von den Entwicklungen des Immobilienmarktes partizipieren zu können, auch wenn das Kapital für den Kauf von Immobilien nicht ausreicht oder du eben keine Finanzierungszusage von der Bank bekommst. Ich werde dir Immobilien-ETFs auf Basis von sogenannten REITs vorstellen. Auch beantworte ich dir die Frage, ob du das Ganze als Sparplan betreiben kannst und somit evtl. auch meine „Optimierte ETF Strategie“ darauf anwenden könntest, um die beste Performance zu erzielen.

Was heißt REITs und was war der Zweck

REIT bedeutet Real-Estate-Investment-Trust. Dabei handelt es sich in Deutschland um Aktiengesellschaften, welche Kapital einsammeln, um dieses im Immobiliensektor zu investieren. REITs kaufen, verwalten und veräußern Immobilien und Grundstücke.

Ziel war es, so gut wie jedem de Möglichkeit zu bieten, in irgendeiner Form (hier indirekt) im Immobilienbereich investieren zu können, auch wenn nicht die Bedingungen für die direkte Anlage gegeben sind. Dabei soll das Investieren so einfach sein, wie eben auch bei Aktien.

Um die Performance von Märkten darstellen zu können, werden eine gewisse Anzahl börsennotierter Unternehmen nach bestimmten Bedingungen in einem Index aufgenommen. Der DAX ist ebenfalls ein Index für deutsche Aktien, für die 30 Schwergewichte aus Deutschland. Neben solchen Indizes gibt es auch „Themen-Indizes“ wie bspw. das Nachbilden des europäischen Immobiliensektors. Damit du die Möglichkeit besitzt, nicht das einzelne Unternehmen sondern eben die Marktbreite bzw. den Sektor zu handeln, wird eben ein solcher ETF darauf aufgesetzt.

Wesentliche Unterschiede – ETF vs. Direktinvestition in Immobilien

Sowohl die direkte Investition in Immobilien wie auch die indirekte Investition über ETFs lassen dir Einnahmen aus dem gleichen Grundlegenden Geschäftsmodell zukommen. Wo liegen sie aber auseinander:

ETF | Immobilie | |

| Steuern der jährlichen Einnahmen | Abgeltungssteuer plus Solidaritätszuschlag 26,375 % (nach Neuwahl später evtl. persönlicher Steuersatz) | Persönlicher Steuersatz derzeit bis 42 % (nach Neuwahlen wird der Spitzensteuersatz evtl. Angehoben) |

| Besteuerung des Verkaufs | Wenn Kurgewinne, dann Besteuerung dieser mit 26,375 % | Verkaufserlös nach 10 Jahren steuerfrei, Gewinne innerhalb der 10 Jahre Haltefrist werden mit persönlichem Satz besteuert |

| Besonderheiten bei Besteuerung | Jährlicher Steuerfreibetrag | Möglichkeit von Steuererstattungen |

| Kosten |

|

|

| Einnahmen |

|

|

| Eigenkapitalanforderung | Gering, bspw. ist über einen Sparplan eine monatliche Investition ab 25 EUR möglich | Hoch, je nach Größe und Standort ab ca. 15.000 EUR |

| Inflation | Die Inflation vernichtet einen Teil deines Vermögens aufgrund von Kaufkraftverlust |

|

| Sonstiges |

Vermögensaufbau erfolgt durch dich selbst |

Investition bei richtiger Kalkulation selbsttragend, der Mieter baut dein Vermögen auf |

Kosten, Anforderungen als auch Flexibilität sprechen weniger für die direkte Anlage in Immobilien. Der wichtigste Punkt jedoch ist, Immobilien sind bei ordnungsgemäßer Kalkulation und nicht überteuertem Einkauf eine selbsttragende Geschichte. Die Mieteinnahme trägt alle Kosten inkl. Tilgung und Zins. Nach 20 bis 30 Jahren gehört dir die Immobilie, welche einen Gegenwert in Form eines Marktwerts hat. Du verkaufst sie und dir gehört das Geld oder der Kredit ist abgezahlt und die Mieteinnahmen gehören monatlich dir – sagen wir für den gedanklichen Vergleichen: Der Dividendenersatz von ETFs bzw. Aktien mit Dividendenausschüttungen. Wer im Gegenzug die Bedingungen für einen Kredit nicht erfüllt, das Eigenkapital und Wissen nicht hat und den Aufwand für direkte Investitionen nicht betreiben will, der hat eine gute und mögliche Alternative mit ETFs auf REITs, aber genauso gut sind Investitionen mit Crowdinvesting.

Wenn dich der rechnerische Vergleich interessiert, dann könnte dich dieser Artikel interessieren: Beste Altersvorsorge: Immobilien als Kapitalanlage

Größter Nachteil REIT/Immobilien-ETF zum Direktinvestment

Nachteil eines ETFs im Vergleich zum Direktinvestments sind nicht nachvollziehbare und/oder stärkere Schwankungen am Aktienmarkt als es der Immobiliensektor im tatsächlichen Leben tut. Grund sind unter anderem die schnellere Handelbarkeit von ETFs als auch dem möglicherweise beim Investor nicht vorliegenden Wissen im Immobiliensektor und Kapitalmarkt. Am Aktienmarkt herrschen teils zusätzliche und andere Gesetze, die eben weniger mit dem reinen Geschäftsmodell des Immobilienmarktes zu tun haben. Eine größere Schwankungsbreite als auch ein größerer Abverkauf bei einem ETF bringt dann aber auch einen Vorteil eines günstigeren Einkaufs, gerade mit einem Sparplan und vor allem mit dem optimierten ETF Sparplan.

Spezielle Regelungen machen die Anlage aus Risikogesichtspunkten besonders attraktiv

Die im Index enthaltenen REIT-Unternehmungen dürfen keinen höheren Fremdkapitalanteil haben als 55 %, womit fast die Hälfte des Vermögens eines Unternehmens mit Eigenkapital gekauft sein muss. Die Mindestausschüttung ist ebenfalls vorgegeben. Diese muss in Deutschland 90 % oder mehr betragen. Das Problem daran, es gibt keine großen ETFs für den Immobiliensektor Deutschland und damit ist eine Risikostreuung geringer. Auf der anderen Seite, also ETFs auf bspw. internationaler Ebene, haben evtl. nicht die rechtlichen Vorgaben wie in Deutschland. Dennoch sind die Risiken aus folgenden Gesichtspunkten sehr attraktiv:

- Gesetzliche Vorgaben von Vermögensstruktur und Ausschüttung

- Breite Streuung bei ETFs durch Nachbildung eines größeren Indizes

- Die Anwendung eines Sparplans reduzieren weiterhin Risiko

Nachfolgende ETFs für deine Investition

Nachfolgend mal ein paar Beispiel zu solchen ETFs:

Beschreibung: Der ETF soll möglichst genau die Wertentwicklung des STOXX® Europe 600 Real Estate (Preisindex) abbilden. In dieser Hinsicht versucht der Fonds, den Referenzindex nachzubilden. Der Index misst die Wertentwicklung des Europäischen Immobiliensektors gemäß der Definition der Industry Classification Benchmark (ICB).

Beschreibung: Das Ziel des SPDR Dow Jones Global Real Estate UCITS ETF ist die Nachbildung der Wertentwicklung des globalen Marktes für börsennotierte Immobilienwertpapiere. Um dies zu erreichen ist er bestrebt, die Wertentwicklung des Dow Jones Global Select Real Estate Securities Index so genau wie möglich nachzubilden.

Beschreibung: Der Fonds strebt an, soweit dies möglich und machbar ist, in den Aktienwerten (z. B. Anteilen börsennotierter Immobiliengesellschaften und börsennotierter Immobilien-Aktiengesellschaften (REITs)) anzulegen, aus denen sich der Referenzindex zusammensetzt. Der Referenzindex misst die Wertentwicklung von REITs, Immobiliengesellschaften und Bauträgergesellschaften aus entwickelten Ländern weltweit, die Bestandteile des FTSE EPRA/ NAREIT Developed Index sind und überdurchschnittliche oder hohe Erträge als Dividende ausschütten.

Risiko und Rendite von ETFs im Immobiliensektor

Einen der oben vorgestellten ETFs habe ich mir genauer angesehen, um das Chance-/Risikoprofil und das Renditedreieck zu errechnen – ISHARES DEVELOPED MARKETS PROPERTY YIELD UCITS ETF – USD DIS.

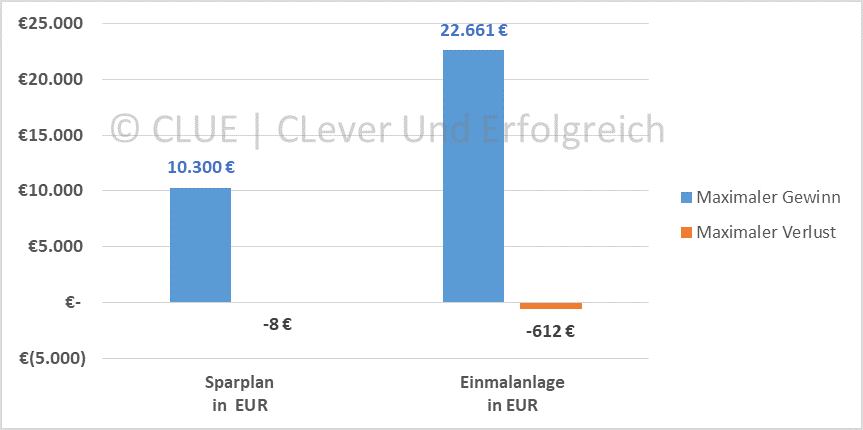

Kein ETF auf ein Index hat bisher ein solch gutes Chance-/Risikoprofil aufgezeigt (hier geht’s zu den anderen Chance-/Risikoprofilen). Selbst bei einer Einmalanlage von rd. 22.300 EUR am 30.12.2009 musste ein maximales Risiko von 612 EUR ertragen werden, um in der Spitze am 29.07.2016 eine absolute Performance/Gewinn von 22.661 EUR zu erhalten.

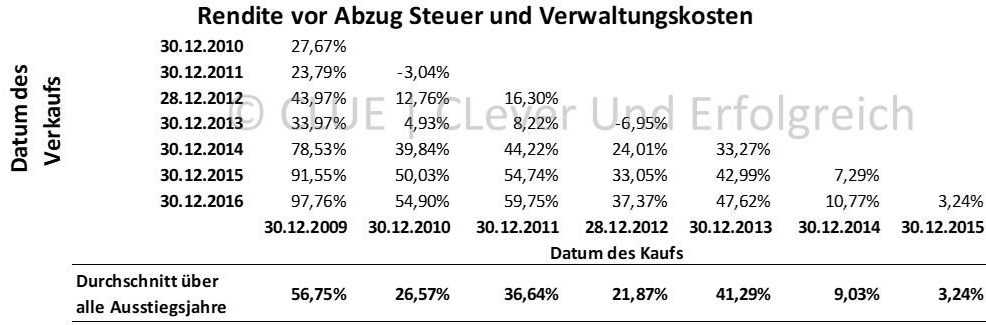

Abgebildet im nachfolgenden Renditedreieck sind die Renditen bei einer einmaligen Investition in den ETF auf den Index. Das Renditedreieck bildet auf der horizontalen Achse das Investitionsjahr einer Einmalanlage ab. Auf der vertikalen Achse das jeweilige Ausstiegsjahr. Hättest du bspw. am 30.12.2009 in den Index per ETF investiert und wärst am 30.12.2016 ausgestiegen, dann hättest du einen Gewinn von 97,76 % gehabt. Für einen Vergleich nutze ich den Durchschnitt über alle Ausstiegsjahre! Demnach wäre das beste Einstiegsjahr Ende 2009 gewesen, aber auch Ende 2013 wäre ein gutes Jahr für einen Einstieg. Je näher wir in das Jetzt rücken, desto eher scheint es mir, dass der Immobilienmarkt langsamer wächst, da die durchschnittlichen Renditen bei einem Einstige in 2014 oder 2015 weniger positiv sind. Grund könnten die weltweit vorherrschenden/vorgeherrschten niedrigen Zinsen gewesen sein, was die Immobilienpreise nach oben schnellen lies.

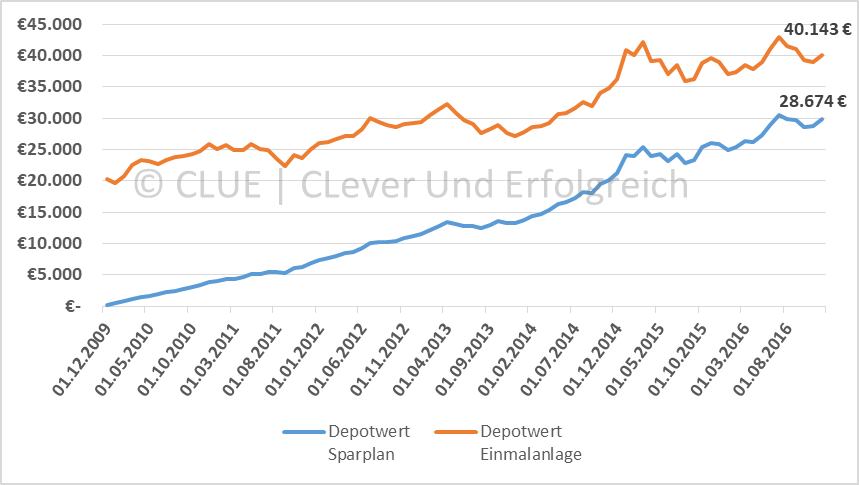

Der Durchschnitt über alle Ausstiegs-/Einstiegsjahre ergibt 34.73 %. Nachfolgend die grafische Aufarbeitung, wie sich sowohl Sparplan als auch die Einmalanlage entwickelt haben von Ende 2009 bis Ende 2016:

Fazit

Gerade wegen des guten Chance-/Risikoverhältnisses scheint mir eine Investition für dich sinnvoll, wenn du eben nicht eine direkte Kapitalanlage in Immobilien vornehmen kannst oder wünschst. Den einzigen wirklichen Wermutstropfen den ich hier ausmachen kann ist, dass der Mieter eben nicht dein Vermögen aufbaut und du deinen Vermögensaufbau nicht über eine Fremdfinanzierung hebeln kannst. Es ist auch auf keinen Fall anzuraten, Aktien oder ETFs auf Kredit zu kaufen!